Börse Folge #1: Was ist eigentlich ein Wertpapier-Depot?

Als Monster stelle ich euch in regelmäßigen Abständen gute (Bonus-)Deals zu Konten und Depots zur Verfügung, aber gerade mit einem Depot wissen viele – insbesondere jüngere – Menschen erst einmal noch nichts anzufangen. Daher möchte ich in den folgenden Wochen eine kleine Serie starten und euch ausführlich zum Thema Depots, Aktien und ETFs informieren. Dabei werde ich ein wenig genauer beleuchten, wie man heutzutage in einer Nullzinsphase und wieder ansteigender Inflation sein Geld mit mehr Rendite (aber auch mehr Risiko) anlegen oder für das Alter vorsorgen kann und was es dabei zu beachten gibt. Denn die Zinsen bei Tages- oder Festgeldkonten verrechnen sich mittlerweile höchstens mit der Inflation und sind somit keine Anlagen, die Bestandteil einer Altersvorsorge sein sollten. Wer bereit ist, bei entsprechend mehr Risiko auch mehr aus seinem Geld rauszuholen, als nur die Inflation, der investiert in Wertpapiere. Dass das gar nicht schwierig ist, zeige ich euch in dieser Serie.

Inhaltsübersicht

Was sind eigentlich Wertpapiere?

Ein Wertpapier heißt nicht nur so – es ist auch ein Papier! Während das Wertpapier allerdings heute meistens digital per Depot übertragen wird, wurden Wertpapiere früher tatsächlich in Form einer Urkunde übergeben. Verknüpft mit dieser (virtuellen) Urkunde ist der Anspruch zum Beispiel auf den Anteil eines Unternehmens (Aktie), eine Anleihe (Kreditform) oder – im weiteren Sinne – auch eine Zahlung (normaler Geldschein). Das Wertpapier ist also der Oberbegriff für einige Finanzinstrumente . Meistens ist aber dann von „Wertpapier“ die Rede, wenn es um börsengehandelte Wertpapiere (Aktien und Anleihen) geht. Übrigens: Früher wurden Wertpapiere übergeben, indem man die Urkunde weitergereicht hat. Heute passiert das elektronisch: Im Wertpapierdepot.

Die wichtigsten Wertpapiere

- Aktie

Ein Anteil an einem Unternehmen. Der Wert der Aktie hängt vom Aktienkurs ab – wer die Aktie zu einem höheren Kurs verkauft als er sie gekauft hat, macht Gewinn. Der Aktionär (Aktieninhaber) wird in manchen Fällen mit einer Dividende (Gewinnausschüttung) belohnt. Die geschieht in der Regel, wenn die Aktiengesellschaft im abgelaufenen Geschäftsjahr einen Gewinn verbuchen konnte. Der Kauf von Wertpapieren wird auch Trade genannt. - Anleihe

Eine Art Kredit, den der Käufer des Wertpapiers einem Unternehmen, öffentlicher Einrichtung, Land oder Staat für eine bestimmte Zeit gewährt. Nach dem Ende der Laufzeit wird die Anleihe – meistens zuzüglich eines vorher festgelegten Zinses – zurückgezahlt. Während der Laufzeit kann das Rentenpapier – wie Anleihen ebenfalls bezeichnet werden – meistens zum dann aktuellen Kurs über die Börse gehandelt werden. - Fonds

Innerhalb eines Fonds wird das Geld mehrerer Anleger in verschiedene Anlageformen, zum Beispiel Aktien, Immobilien oder Anleihen, angelegt. Wer in einen Fonds investiert, legt sein Geld also automatisch in verschiedene Finanzprodukte an. Der Fonds wird in den meisten Fällen von einem Fondsmanager verwaltet, der die verschiedenen Anlageformen regelmäßig anpasst. Es gibt aber auch Fonds, die nicht verwaltet werden (passive Fonds), darunter den: - ETF (Exchange–traded fund)

Ein bestimmter Fonds, der genauso zusammengesetzt ist wie der Index, den er abbildet. Ein Index ist zum Beispiel der DAX, welcher die Entwicklung der 30 größten und umsatzstärksten Unternehmen Deutschlands widerspiegelt. Ein DAX-ETF steigt und fällt in gleichem Maße, wie der DAX. Da der Fonds nicht verwaltet werden muss (er entspricht ja dem Index), sind die Gebühren beträchtlich geringer.

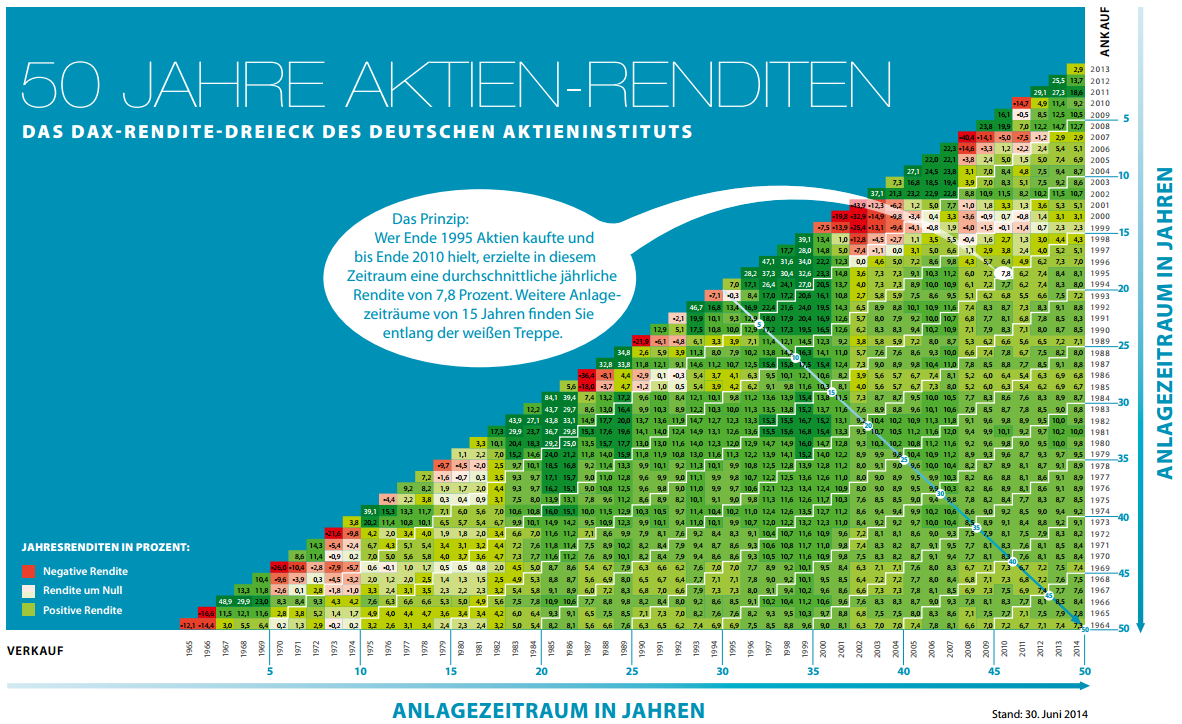

Das DAX Rendite-Dreieck

Noch immer genießen die Deutschen Wertpapiere mit Vorsicht. Die Angst nimmt zu: Im Vergleich zum Vorjahr haben im Jahr 2016 sogar 30.000 weniger Menschen ihr Geld in Aktien investiert. Das liegt auch daran, dass immer noch verschiedene Mythen rund um das Thema Anlage in Aktien im Umlauf sind. Daran trägt unter anderem die Finanzkrise 2008 Schuld, die auch Verluste in Deutschland verursacht hat. Eines an der Börse ist aber Gewiss: Auf langfristige Sicht hin betrachtet sind vor allem Aktien immer gestiegen. Das könnt ihr in der unteren Abbildung entnehmen, dem sogenannten DAX-Rendite-Dreieck. Für das Verständnis muss man auch noch kein Börsenexperte sein 🙂 Alle Börsenjahre im Deutschen Aktienindex, kurz DAX, mit einer positiven Rendite seit 1965 sind grün dargestellt, die negativen Jahre hingegen rot.

Zeit also, mit den Mythen um Aktie & Co. aufzuräumen. In den kommenden Wochen werde ich erklären, was es mit dem Wertpapierhandel auf sich hat, wie er funktioniert und welche Besonderheiten es gibt. Natürlich werden wir auch die Risiken besprechen, aber auch die verschiedenen Techniken, mit denen sich die Risiken verringern lassen. Kleiner Tipp: Dem, der die Reihe gelesen hat, werden Begriffe wie ETF, Fonds, Zertifikat, Diversifikation und FinTech kein Fremdwort mehr sein!

Anfangen wollen wir aber mit einem Thema, ohne das im Wertpapierhandel gar nichts läuft: Dem Depot.

Was ist ein Depot?

Ein Depot ist im Prinzip ein normales Konto – mit dem Unterschied, dass dort keine Überweisungen gemacht werden, sondern das Depot zum Handeln von Wertpapieren genutzt wird, zum Beispiel Aktien, Fonds und Zertifikaten. Wie eingangs erwähnt, wurden Wertpapiere früher in Schließfächern verwahrt, heute werden sie in einem virtuellen im Depot gesichert.

Was kann ich mit einem Depot machen?

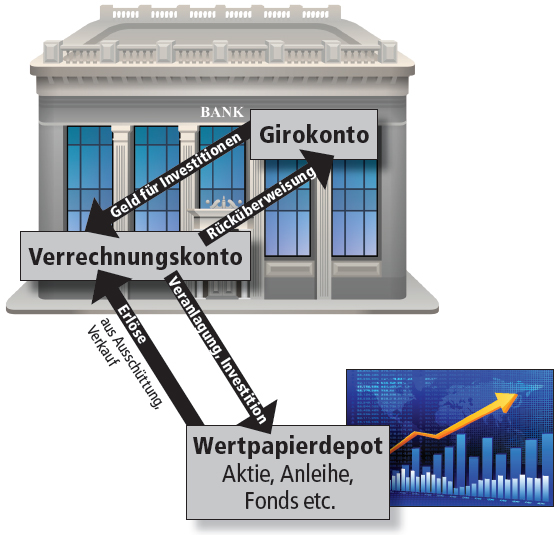

Ein Wertpapierdepot ist ein Lager für Wertpapiere. Während den Börsenzeiten wird so beispielsweise eine Aktie zu dem Kaufpreis, den ihr ausgewählt habt, in das Depot gebucht. Die entsprechende Gegenbuchung mit allen enthaltenen Kosten erfolgt auf dem Verrechnungskonto. Ohne dieses funktioniert ein Depot nicht. Wenn ihr eure Wertpapiere wieder verkauft erfolgt auch die entsprechende Gutschrift auf diesem Konto aus dem Depot heraus. Das Verrechnungskonto dient ausschließlich der Abwicklung von Wertpapieraufträgen.

Manche Wertpapierdepots liefern auch eine „Watchlist“ oder ein Musterdepot an (zum Beispiel das ING-DiBa-Depot). Dort könnt ihr ein Wertpapierdepot simulieren, ohne Gewinne oder Verluste zu machen. Während das Musterdepot die Börsenkurse und Kursgewinne- und Verluste der Aktie, die man sich in das Depot bucht, abbildet, findet keine echte Transaktion statt. Das Musterdepot ist eine gute Möglichkeit, in den Handel einzusteigen oder ein Wertpapier zu beobachten.

Wo bekomme ich mein Depot?

Ein Depot zu eröffnen ist einfach – man muss nur eine Bank oder einen Broker finden, die so etwas anbieten. Das sind zum Beispiel sogenannte „Online-Broker“ oder auch Filial- sowie Direktbanken. Heute gehören viele der bekannten Onlinebanken dazu, unter anderem ING-DiBa, Consorsbank oder Targobank. Zudem bieten viele Hausbanken ein Depot an, das aber einige Nachteile hat (s. unten).

Worauf sollte ich achten?

Wo ihr euer Depot eröffnet, hängt wie so oft davon ab, was ihr wollt. Ihr braucht Beratung? Dann solltet ihr das Depot auch bei einer Bank eröffnen, die Beratung anbietet: Einer Hausbank. Den Preis dafür zahlt ihr in Form von höheren Gebühren als bei Online-Brokern. Bei Onlinebanken verzichtet ihr auf diese Beratung, erhaltet dafür aber ein Glossar mit Erklärungen und Gadgets wie Trading-Apps für das Smartphone.

Filial- vs. Direktbank:

Die Stiftung Warentest hat die Depotkosten von Filial- und Direktbanken verglichen. Das Ergebnis: Wer sein Depot bei einer Hausbank eröffnet, zahlt kräftig. Im Musterdepot (11 Positionen, 6 Käufe im Jahr zwischen 6.000 und 12.00€, Volumen: 96.000€) zahlten die Anleger knapp 400€ im Jahr, im teuersten Fall 657€ an Gebühren.

Wer sein Depot bei einer Direktbank eröffnete, zahlte zwischen 120€ und 165€ Gebühren pro Jahr – je nach Aktivität natürlich.

Kosten und Gebühren

Grundsätzlich sind zwei Arten von Kosten bei einem Wertpapierdepot zu unterscheiden. Zum einen sind das die Depotgebühren. Diese jährlich anfallenden Kosten nimmt der Anbieter für die Verwahrung und Verwaltung von Wertpapieren. Diese Gebühren sind die unwichtigsten im Vergleich. Bei den meisten Direktanbietern und Online Brokern entfällt eine solche Gebühr nämlich heutzutage komplett.

Für den Vergleich relevant sind die Ordergebühren, die beim Kauf oder Verkauf eines Wertpapiers vom jeweiligen Anbieter erhoben werden. Hier sind mehrere Modelle vorstellbar:

- Orderflatrate: Dieses Gebührenmodell beinhaltet, dass jede Order (an einem deutschen Börsenplatz oder außerbörslich) den gleichen Preis kostet, zum Beispiel fix 6,99€.

- Ordergebühren auf Basis des gehandelten Gegenwertes: Bei diesem Modell berechnen sich die Ordergebühren auf der Basis des gehandelten Gegenwertes. Hier zahlt der Anleger dann zum Beispiel 0,80% des Gegenwertes, welchen die gekauften oder verkauften Wertpapiere haben. Denkbar ist auch eine Grundgebühr + einem entsprechenden Prozentsatz

- Festpreise: Eine weitere Gebührenvariante besteht aus einem Paketpreis für eine bestimmte Anzahl von Orders. Hier zahlt der Anleger dann beispielsweise für ein Paket mit 20 Orders fixe 100€, während ein Paket mit 40 Orders beispielsweise 180€ kostet. Dieses Modell ist allerdings nicht sehr geläufig.

Darüber hinaus fallen noch weitere Kosten für den Handel an, welche die Börse vereinnahmt. Für euch als Anleger ist diese Trennung nicht immer ersichtlich, denn ihr zahlt einen Betrag an euren Broker.

Je nach Handelsplatz können neben Ordergebühren bei einem Kauf oder Verkauf noch Börsengebühren anfallen. Wichtig hier: Börse ist nicht gleich Börse. Ob ihr eure Wertpapiere außerbörslich, über Xetra oder eventuell sogar im Ausland kauft bzw. verkauft, kann hier erhebliche Unterschiede machen. In einem Extra-Artikel dieser Serie werden wir euch diese Kosten im Detail erklären 🙂

Zusammenfassend gilt, dass Onlinebroker ihre Produkte günstiger anbieten können als Hausbanken. Das liegt unter anderem daran, dass der Kunde sein Depot selbst zusammenstellt, eine individuelle Beratung entfällt.

Handelsplatz

Handelsplätze sind die Orte, an denen mit Wertpapieren gehandelt wird. Der bekannteste Ort sind die Börsen, dazu gehören die New York Stock Exchange (NYSE), die Frankfurter Wertpapierbörse oder die Borsa Italiana in Mailand. Während man mit dem klassischen Wertpapierhandel am ehesten diese Orte verbindet, findet ein weitaus größerer Teil des Handels außerhalb von solchen Handelsplätzen statt. Die meisten Transaktionen werden im außerbörslichen Handel ausgeführt, das heißt, Kauf und Verkauf werden direkt zwischen Käufer und Verkäufer abgewickelt und nehmen nicht den Umweg über eine Börse. Die Vorteile liegt hierbei darin, dass keine Börsengebühren anfallen, der Handel schneller ist und auch komplexe Produkte gehandelt werden können, die Käufer und Verkäufer selbst kreieren.

Viele Onlinebroker, zum Beispiel flatex, erlauben einen solchen außerbörslichen Handel.

Wer sein Depot hingegen bei einer Hausbank eröffnet, kann meistens nur auf eine begrenzte Auswahl an Handelsplätzen zurückgreifen – darunter die deutschen Börsen sowie den elektronischen Handelsplatz XETRA.

Auch kann dieselbe Aktie an verschiedenen Börsen zu unterschiedlichen Kursen zu kaufen sein. Das liegt zum Beispiel daran, dass die Nachfrage je nach Handelsplatz abweichend ist. Es ist aber nicht immer von Vorteil, den niedrigsten Kurs zu wählen. Besonders an kleinen Börsen werden manchmal nur so wenige Aktien gehandelt, dass bei großer Nachfrage oder großem Angebot Kauf bzw. Verkaufe eine lange Zeit dauert. Innerhalb dieser Zeitspanne kann sich der Kurs natürlich schon wieder verändert haben. Deshalb ist es eine gute Entscheidung, für den Wertpapierhandel auf eine der großen Börsen zu setzen, zum Beispiel XETRA. Dort wird das größte Handelsvolumen umgesetzt. In Depot kann man auswählen, welche Börse man nutzt – auch der Kurs wird dort angezeigt.

Die besten Depot-Angebote

Die im folgenden aufgeführten Depotanbieter sind meiner Meinung nach am ehesten für Einsteiger geeignet und zugleich günstig. Jeder dieser Anbieter bietet eine kostenlose Depotführung, die Einzelheiten bitte jeweils im Kleingedruckten nachlesen.

flatex flatex |

OnVista Bank OnVista Bank |

comdirect comdirect |

|

| 0€ Depotgebühr | 0€ Depotgebühr | 0€ Depotgebühr | 0€ Depotgebühr |

| 5,90€ flat pro Order | 5€ pro Order | 4,90€ + 0,25% Orderprovision (mind. 9,90€) | 4,95€ + 0,25% vom Kaufvolumen (mind. 9,95€) |

| [icon name=“check-square“ class=““ unprefixed_class=““] papierlose Kontoeröffnung [icon name=“check-square“ class=““ unprefixed_class=““] große Auswahl an Sparplänen [icon name=“check-square“ class=““ unprefixed_class=““] Trading über App [icon name=“check-square“ class=““ unprefixed_class=““] Webinare zur Fortbildung [icon name=“minus-square“ class=““ unprefixed_class=““] mind. 1,50€ Kosten für Dividendenausschüttungen ausländischer Aktien [icon name=“minus-square“ class=““ unprefixed_class=““] mind. 2€ Regulierungs- und Handelsgebühr beim Handel an der wichtigen XETRA-Börse |

[icon name=“check-squarie“ class=““ unprefixed_class=““] kostenlose Handelssoftware [icon name=“check-square“ class=““ unprefixed_class=““] bis zu 30 kostenlose Orders im Monat [icon name=“check-square“ class=““ unprefixed_class=““] Musterdepot [icon name=“check-square“ class=““ unprefixed_class=““] Viele Informationen, da Onvista auch ein Finanzportal ist |

[icon name=“check-square“ class=““ unprefixed_class=““] große Auswahl an ETFs [icon name=“check-square“ class=““ unprefixed_class=““] Festpreis von 3,90€ bei ETFs [icon name=“minus-square“ class=““ unprefixed_class=““] Dauerhaft nur kostenlos mit einem Girokonto oder Wertpapiersparplan (sonst 1,95€ nach 3 Jahren) |

[icon name=“check-square“ class=““ unprefixed_class=““] Trading per App [icon name=“check-square“ class=““ unprefixed_class=““] 23 internationale Handelsplätze [icon name=“check-square“ class=““ unprefixed_class=““] 1,5% Zinsen auf Tagesgeld für Depotwechsel (mind. 6.000 € Deportwert) |

| Günstigster Anbieter bei kleinen, mittleren und großen Trades, allerdings mit Kosten für ausländische Dividenden | Zweitgünstigster Anbieter mit Freebuy-Möglichkeit | Vergleichsweise hohe Gebühren, dafür große Auswahl an vergünstigten ETFs, die ein überschaubares Risiko bieten | Lohnt sich vor allem beim Wechsel von einer anderen Bank |

MonsterDealz Börsen-Special

Nächste Woche in unserer zweiten Folge zum Börsen-Special erfahrt ihr nochmal im Detail die Unterschiede zwischen Aktien, Fonds und ETFs. Wir beleuchten für euch die Eigenschaften, Risiko- und Renditepotenzial, Gebühren und Kosten sowie Vor- und Nachteile der einzelnen Wertpapiere und Anlageprodukte. Abschließend haben wir einen eindeutigen Tipp, wie mit welchem Produkt ihr bei großer Risikostreuung langfristig sparen und Vermögen aufbauen könnt.

- Folge #1: Was ist eigentlich ein Wertpapier-Depot? (dieser Beitrag)

- Folge #2: Aktien, Investmentfonds und ETFs im Vergleich

- Folge #3: Passives Investieren mit ETFs

- Folge #4: ETFs – Anbieter und Aufbau eines Weltportfolios

- Folge #5: Regelmäßiger Vermögensaufbau mit Sparplänen

Depot Vergleichsrechner

Wer es ganz genau wissen will und bereits weiß, wie viele Trades er machen wird und wie groß sein durchschnittliches Order- und Depotvolumen sein wird, der kann in folgendem Vergleichsrechner die besten Depots gegenüberstellen. Bitte beachtet, dass hier auch Broker dabei sind, die für Einsteiger vielleicht weniger geeignet sind, zwar mit günstigen Gebühren locken, aber teilweise andere Zusatzkosten z.B. für Rücküberweisungen auf ein Girokonto berechnen.

[fads type=depotrechner]

Consorsbank

Consorsbank

Baron

Baron

Baron

Baron 23.04.2018, 08:14 #Hallo,

klasse Idee! Leider klappt ist der Link zum Depotrechner verschwunden, ausserdem auch Folge #2.