Altersvorsorge mit dem FinTech Startup mypension.de – vorteilhaft oder nicht?

Innovative FinTechs erobern den Finanzmarkt und machen den etablierten Banken, Versicherungen und Fondsanbietern zunehmend Konkurrenz. Als einer dieser Anbieter drängt myPension mit einem interessanten Altersvorsorgeprodukt auf den Markt, das die Vorteile einer Rentenversicherung mit den hohen Renditen von Indexfonds intelligent verknüpft – so die Ankündigungen. In diesem Beitrag wollen wir euch ein wenig Orientierung geben – hier die wichtigsten Fragen und Antworten:

Inhaltsübersicht

myPension: Neuer Wein in alten Schläuchen?

Um eine fundierte Antwort zu geben, gehen wir schrittweise vor. Es sei aber bereits jetzt vorweg genommen, dass es sich bei myPension um eine schlanke, moderne und rentable Form der Altersvorsorge handelt.

- Was verspricht der Anbieter?

- Welche Alleinstellungsmerkmale zeichnen ihn aus?

- Gibt es vergleichbare Anbieter?

- Wie stellt sich das Kostenmodell im Vergleich mit herkömmlichen Versicherungen dar?

- Wieso kann man nicht selbst so vorteilhaft in einen ETF investieren?

- Was sind die Vorteile, was kann man als User erwarten?

- Gibt es auch Nachteile?

Was verspricht der Anbieter?

„Sicher mehr Wohlstand im Alter“ – das ist das Ziel, das die myPension-Initiatoren ausgegeben haben. Schon der Background der Gründer lässt auf deren einschlägige Kompetenzen schließen: Hier werden langjährige Erfahrungen im Bereich Investmentbanking mit profunden IT-Kenntnissen und Vertriebs-Knowhow intelligent kombiniert. Das Resultat kann sich sehen lassen, denn einerseits baut die konsequente Online-Abwicklung auf stringente Prozesse, was die Kostenstruktur ausgesprochen schlank hält. Andererseits wurden die Kundenbedürfnisse in Bezug auf Flexibilität, Nutzerfreundlichkeit und vor allem Renditechancen optimal berücksichtigt. Unter dem Strich heißt das, die Gründer müssen sich an ihrem eigenen Anspruch, nämlich die modernste Rentenversicherung Deutschlands zu sein, messen lassen. Vom Ablauf der Online-Beratung her wird dies bereits erfüllt.

Welche Alleinstellungsmerkmale zeichnen ihn aus?

Zunächst soll hier nicht unerwähnt bleiben, dass die grundlegende Produktidee, eine Geldanlage in einen Rentenversicherungsmantel zu packen und zu vertreiben, nicht neu ist. Es gab bereits einige Anbieter für sogenannte „Liechtensteiner Policen“, deren Erfolg sich allerdings in Grenzen hielt. Hier geht myPension eigene und teilweise neue Wege:

Berechnung der Versorgungslücke

Einerseits ist natürlich die Online-Abwicklung – von der Berechnung der Rentenlücke bis hin zur automatischen oder individuellen Lösung mit dem myPension Lifecycle Portfolio inklusive eines gezielten Ablaufmanagements – zu nennen. Die Eingabe weniger Daten reicht bereits aus, um die geschätzte Versorgungslücke im Rentenalter ausgerechnet zu bekommen. Natürlich mag es detailliertere Berechnungen geben, allerdings müssen generell Abstriche gemacht werden: Vor dem Hintergrund möglicher Änderungen der gesetzlichen Rahmenbedingungen kann keine Prognose als verbindlich angesehen werden. Um ein Gefühl für den eigenen Vorsorgebedarf zu erhalten, reicht diese überschlägige Berechnung auf jeden Fall aus – ein erster Punkt in unseren myPension Erfahrungen.

Konzentration auf Indexfonds

Das nächste bezieht sich auf die Anlage selbst, denn sich auf Indexfonds zu konzentrieren, trifft nicht nur den Zeitgeist, sondern ist auch ausgesprochen günstig. Zum Hintergrund: Herkömmliche Investmentfonds betreiben ein professionelles Fondsmanagement, um die geeigneten Werte für das eigene Portfolio zu recherchieren, zu analysieren und auszuwählen. Selbst mit den unterschiedlichsten und ausgefeiltesten Strategien schaffen es die wenigsten Fonds, die jeweiligen Benchmarks, also die großen Indizes, zu schlagen, wie von Gerd Kommer in seinem Buch „Souverän investieren mit Indexfonds und ETFs“ belegt wird. Angesichts der enormen Kosten für das aktive Management muss das eindeutig als schlechtes Geschäft bezeichnet werden.

Im Gegensatz dazu bilden nämlich die Indexfonds oder ETFs die großen Indizes einfach nach, was als passives Management bezeichnet wird. Legt ihr also in einem DAX-Indexfonds an, kauft ihr Aktien der 30 dort gelisteten Unternehmen in der entsprechenden Zusammensetzung. Das spart unter dem Strich Geld und bringt langfristig mehr Rendite, wie ein Blick auf die DAX-Performance belegt. myPension diversifiziert sogar noch weiter und investiert so in tausende Unternehmen – das ist die bestmögliche Risikostreuung.

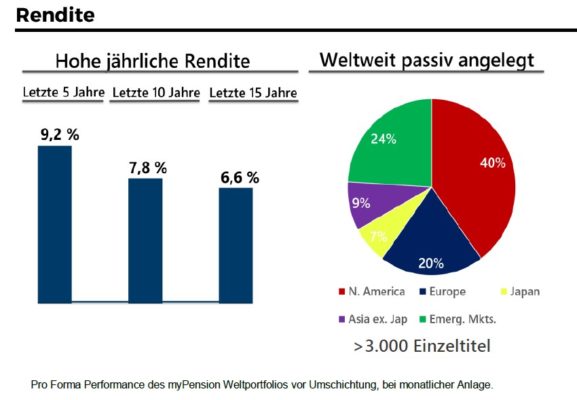

Langfristig sind und waren Aktien die beste Anlageklasse. Über die letzten zehn Jahre zeigt das myPension Portfolio eine pro forma Rendite von 7,8%. Das myPension Portfolio bildet alle Regionen der Welt ab, gewichtet dabei nach Marktkapitalisierung. Dieses Portfolio bildet die Weltwirtschaft ab und ist damit sehr sicher. Gleichzeitig ist es sehr kompetitiv. Ab zehn Jahren vor Renteneintritt schichtet das Portfolio auf Wunsch des Kunden automatisch in risikoärmere Anlageklassen um. Diese Einstellung kann unkompliziert über das Kundenkonto vorgenommen werden.

Rentenversicherungsmantel bringt steuerliche Vorteile

Der nächste Punkt in unseren myPension Erfahrungen bezieht sich auf das Thema Steuern: Der Rentenversicherungsmantel, der im Übrigen von der myLife Lebensversicherung AG in Göttingen gestellt wird, reduziert die Steuerlast in der Ansparphase. Würde hier im Normalfall jährlich Abgeltungssteuer in Höhe von 25% zuzüglich Kirchensteuer und Soli-Zuschlag fällig, wird diese wegen der Gestaltung als Rentenversicherung nicht erhoben. Erst im Rentenbezug habt ihr mit dem Thema Steuern zu tun: Bei einer Rentenauszahlung sind die Erträge zu versteuern, bei der Einmalauszahlung werden die Hälfte der Erträge mit eurem persönlichen Steuersatz abgegolten. Voraussetzung: Der Vertrag ist mindestens 12 Jahre gelaufen und ihr seid inzwischen mindestens 62 Jahre alt.

Flexibilität, Benutzerfreundlichkeit und Transparenz

Diese Vorteile dürfen in unserem myPension Review nicht fehlen, sind es doch genau die Punkte, die bei den herkömmlichen Altersversorgeprodukten kritisiert werden: Einerseits könnt ihr die monatlichen Beiträge herab- oder heraufsetzen, aber auch darüber hinausgehende Einzahlungen vornehmen – und das ohne zusätzliche Kosten. Damit lässt sich diese Rentenversicherung individuell und flexibel an die jeweilige Lebenssituation anpassen. Andererseits organisiert ihr das im Bedarfsfall ganz einfach online. Und nicht zu vergessen: Ihr habt jederzeit den Überblick, denn euer Kontostand ist 24/7 online verfügbar. Das gilt auch für die anfallenden Kosten, die explizit ausgewiesen werden. Es ist also Schluss mit den kryptischen Mitteilungen vom Lebensversicherer, für deren Interpretation einschlägiges Fachwissen erforderlich ist – schon deswegen führen wir dies in unseren myPension Erfahrungen auf.

Gibt es vergleichbare Anbieter?

Es gibt am Markt durchaus einige Ansätze in dieser Richtung, so rücken die Indexfonds zunehmend in den Fokus der großen Versicherungsunternehmen. Trotzdem gibt es erhebliche Unterschiede, denn die klassischen Lebensversicherer berechnen deutlich höhere Gebühren. myPension arbeitet mit der myLife Lebensversicherung AG zusammen, die sich als einziger deutscher Lebensversicherer mit Netto-Tarifen einen Namen macht. Hier werden also weder Abschluss- noch Vertriebskosten einkalkuliert, was logischerweise die Renditechancen deutlich erhöht. Die Kombination der Geldanlage mit einem Rentenversicherungsmantel eröffnet aber über die steuerliche Behandlung hinaus weitere Vorteile: Einerseits könnt ihr Regelungen zur Absicherung im Todesfall treffen, andererseits genießt ihr eine hohe Sicherheit in Bezug auf die angesparte Summe. Unsere myPension Erfahrungen lauten demzufolge: Derzeit gibt es sowohl in puncto Gebühren als auch in der Frage der Online-Abwicklung keinen vergleichbaren Anbieter.

Das Kostenmodell im Vergleich mit herkömmlichen Versicherungen?

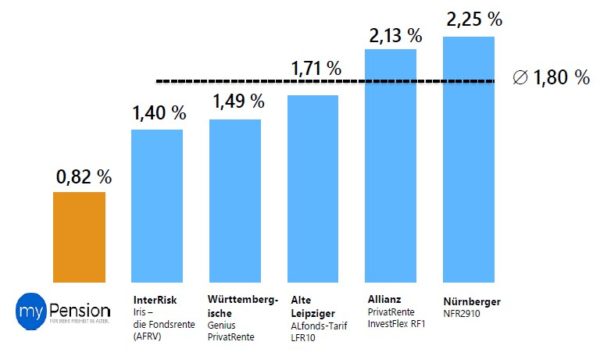

Wählt ihr bei einem Monatsbeitrag von 200€ eine Vertragslaufzeit von 30 Jahren, fallen Kosten in Höhe von rund 0,83% jährlich an. Im Vergleich dazu müsst ihr bei den etablierten Versicherungsgesellschaften mit Gebühren zwischen 1,5 und 2,5% rechnen. Diese Unterschiede sind größtenteils darin begründet, dass myPension ohne Berater auskommt: Ihr erledigt alle notwendigen Schritte selbst und das gleich online. Weitere Kostentreiber sind in den herkömmlichen Fondspolicen vor allem die Ausgabeaufschläge, die beim Kauf vieler Fondsanteile anfallen und die durchaus bis zu fünf Prozent betragen können. Auch hier hat myPension die Nase vorn, denn Ausgabeaufschläge entfallen komplett.

myPension verlangt eine einmalige Einrichtungsgebühr von 149€, danach sind pro Jahr Gebühren von 36€ sowie 0,69% aufs Vermögen fällig. Im Vergleich zeigt sich, dass andere Anbieter im Durchschnitt bei 1,8% Gebühren liegen, was zwar eigentlich nur einen Unterschied von gut 1% ausmacht, in der Realität aufgrund des Zinseszinseffektes und langer Laufzeiten bei 100.000€ Guthaben aber schon 1.000€ Mehrkosten pro Jahr wären!

Damit ergibt sich bei myPension ein durchschnittlich um 16% höheres Guthaben im Alter, was nach 30 Jahren im unten aufgeführten Beispiel durchaus 20.000€ Differenz und mehr ausmachen kann!

Fondsgebundene Rentenversicherungen im Vergleich. Berechnungsgrundlage: €200 Monatsbeitrag, 30 Jahre Laufzeit (Jahrgang 1980), Brutto-Anlagenrendite 6% p.a., 10 Jahre Rentengarantiezeit, Todesfallschutz: Guthaben, Dynamische Rente, Garantieart: keine Garantie. Werte verifiziert durch MORGEN & MORGEN GmbH, Abb. D V17022, Stand: M&MOffice 3.39.001, Januar 2017; myPension Ablaufleistung und monatliche Rente basieren auf eigener Angabe.

Wieso kann man nicht selbst so vorteilhaft in einen ETF investieren?

myPension investiert mit einem überschaubaren Monatsbeitrag gleichzeitig in mehrere Indexfonds oder ETFs und damit in über 3.000 Unternehmen weltweit. Erst die Verwaltung großer Beträge ermöglicht es dem Fondsmanagement, verschiedene Indexfonds und damit die unterschiedlichsten Branchen, Regionen und Unternehmensgrößen gleichzeitig zu bedienen. Ihr partizipiert an diesem myPension Portfolio entsprechend des eingezahlten Betrages und profitiert so von der Anlegergemeinschaft.

Darüber hinaus würde ohne einen Versicherungsmantel für die Gewinne eurer ETFs im Depot eventuell die jährliche Abgeltungssteuer zuzüglich Kirchensteuer und Soli fällig, allerdings sind hier einige Regeln zu beachten: Zunächst wird danach unterschieden, ob es sich um einen ausschüttenden oder einen thesaurierenden (wiederanlegenden) ETF handelt. Des Weiteren spielt es eine Rolle, ob ihr einen in- oder ausländischen ETF wählt, wo das Depot geführt wird und welche Erträge in Abhängigkeit von der Replikationsmethode des jeweiligen Index erwirtschaftet werden:

- Laufende Erträge eines inländischen ausschüttenden ETFs fallen unter die Abgeltungssteuer, die direkt von der Bank abgeführt wird.

- Im Gegensatz dazu entsteht bei einem thesaurierenden inländischen ETF lediglich für ausschüttungsgleiche Erträge, wie zum Beispiel Zinsen oder Dividenden, eine Steuerpflicht, die ebenfalls von der depotführenden Bank erfüllt wird.

- Wird der ausschüttende ETF im Ausland aufgelegt, wird er gleich den inländischen behandelt.

- Bei einem thesaurierenden ausländischen ETF hingegen müsst ihr die Erträge in der Einkommensteuererklärung aufführen.

Noch komplizierter wird es bei Verkauf der ausländischen ETFs, denn dann wird zunächst der gesamte Verkaufserlös der Steuer unterzogen, sodass ihr euch erst im Nachgang die bereits gezahlte Abgeltungssteuer erstatten lassen könnt. All diese Überlegungen könnt ihr euch nach unseren myPension Erfahrungen ganz einfach sparen.

Ein weiterer wichtiger Punkt, der in unseren myPension Erfahrungen nicht unterschätzt werden sollte, ist das Ablaufmanagement: Du müsstest mit einem Depot selbst dafür sorgen, dass deine Investments rechtzeitig vor der geplanten Auszahlung in sichere Anlage-Alternativen übertragen werden, um eventuellen Marktschwankungen vorausschauend aus dem Weg zu gehen – bei myPension wird dies gleich mit erledigt. Aus einer 100prozentigen Anlage in Aktien werden auf Wunsch zehn Jahre vor Ablauf jährlich wachsende Teile des Vermögens in Anleihen umgeschichtet. Es gibt also einige gewichtige Gründe, die für die Herangehensweise von myPension sprechen.

Was sind die Vorteile, was kann man als User erwarten?

Fassen wir unsere myPension Analyse zusammen, ergibt sich eine ganze Reihe von Vorteilen: Da wäre zunächst die einfache Online-Abwicklung zu nennen, die von der Ermittlung der Rentenlücke ausgeht und gleich zur Berechnung des zur Schließung notwendigen Beitrages genutzt werden kann. Der Abschluss der Rentenversicherung kann schnell und unkompliziert abgewickelt werden, vor allem aber kostet dich der Rentenversicherungsmantel im Vergleich zu herkömmlichen Anbietern relativ wenig Geld.

Das myPension Lifecycle Portfolio setzt sich aus unterschiedlichen Indexfonds zusammen, die dir nicht nur Zugriff auf über 3.000 Unternehmen weltweit erlauben, sondern vor allem kostengünstig eine attraktive Rendite erwirtschaften. Diese Indexfonds kommen mit einem passiven Fondsmanagement aus, sie bilden also den zugrundeliegenden Index authentisch nach. Nach unseren Erfahrungen haben die großen Indizes auf lange Sicht immer Gewinne gemacht – daran habt ihr mit myPension Anteil.

Gleichzeitig eröffnet euch der Rentenversicherungsmantel weitere Vorteile: Zum einen profitiert ihr davon, dass während der Ansparphase keine Abgeltungssteuer zuzüglich Kirchensteuer und Soli zu zahlen ist. Selbst bei der Auszahlung als Rente sind nur die Kapitalerträge und bei der Einmalauszahlung sogar nur die Hälfte der Erträge individuell zu besteuern. Zum anderen kannst du im Gegensatz zum Sparplan eine Todesfallabsicherung implementieren, die deine Hinterbliebenen im Ernstfall versorgt – ein Punkt, der in unseren myPension Erfahrungen nicht zu kurz kommen soll.

Damit nicht genug, als weitere Vorteile sind neben den stringenten Online-Prozessen vor allem die Flexibilität und Nutzerfreundlichkeit zu nennen: Ihr könnt die laufenden Beiträge ebenso verändern, wie sich zusätzliche Einzahlungen vornehmen lassen – kostenfrei natürlich. Da Ihr jederzeit überblicken könnt, wie sich das Kapital ansammelt und welche Kosten anfallen, darf myPension mit Fug und Recht als Vorbild in puncto Transparenz bezeichnet werden.

Demokonto

Ihr wollt selbst mal einen Blick in das Onlinekonto von myPension werfen? Dann nutzt doch einfach das Demokonto, um euch ein wenig umzuschauen.

Gibt es auch Nachteile?

Wir haben bislang keine Nachteile entdeckt. Selbst das Thema Sicherheit ist optimal geregelt: Einerseits spricht schon die Risikodiversifizierung auf über 3.000 Unternehmen dafür, dass euer Geld sicher angelegt ist. Betrachtet ihr die Performance der einschlägigen Indizes, werdet ihr schnell erkennen, dass auf Basis der vergangenen Performance auf lange Sicht durchschnittlich Gewinne eingefahren werden – und genau dafür ist eine solche Rentenversicherung ausgelegt.

Es ist aber auch klar und deutlich hervorzuheben, dass die Performance dieser ETFs in der Vergangenheit keinesfalls die Zukunft prognostizieren kann. Während der Krise im Jahr 2008 sind die bekannten Welt-ETFs teilweise um ~50% abgerutscht – in solchen Zeiten darf man dann natürlich keinesfalls panisch werden, sondern muss dabei bleiben, denn wie bereits erwähnt haben sich die Weltportfolios schnell wieder erholt und erwirtschafteten trotz der Krisen der letzten Jahren eine durchschnittliche Rendite, die jedes Tagesgeldkonto um Meilen schlägt. Als Nachteil ist daher auf jeden Fall die Volatilität der Märkte zu nennen und die mentale Stärke, die man mitbringen muss, um hierbei nicht in Panik zu verfallen und dabei zu bleiben.

Der Initiator myPension verwaltet euer Geld nicht selbst, somit lauft ihr also auch nicht Gefahr, euer Vermögen zu verlieren, sollte das Unternehmen Insolvenz anmelden müssen. Da das Kapital bei der myLife Lebensversicherung AG in Göttingen deponiert ist, besteht nicht einmal ein Risiko, sollte die Versicherungsgesellschaft in Schieflage geraten: Die Kundengelder müssen unabhängig vom Unternehmensvermögen geführt werden, im Ernstfall könnt ihr das Guthaben also einfach übertragen lassen, ohne auf die bis dahin erwirtschafteten Gewinne und genutzten Steuervorteile verzichten zu müssen.

myPension ist erst im Jahr 2016 gestartet und gehört damit zu den Startups, hat sich aber derart professionell aufgestellt, dass die Aussichten sehr gut sind. Allein die Kompetenzen, die die Gründer mitbringen, sprechen für sich. Für unsere myPension Kurzvorstellung heißt das: Hier ist einiges zu erwarten.